Coraz więcej analityków uważa, że złoto musi zdrożeć, być może wrócimy do systemu waluty opartej na złocie. Sprzyja temu otoczenie makroekonomiczne, realnie ujemne stopy procentowe i gigantyczny przyrost masy pieniądza papierowego. W tych warunkach złoto – pomińmy tu rodzime problemy z inwestowaniem w nie - okazuje się inwestycją dobrze chroniącą przed inflacją.

Warren Buffet nie lubi złota. Już w 1998 roku mówił: „Złoto wykopuje się w Afryce lub gdzie indziej. Potem topi, kopie nową dziurę i zakopuje w niej. I płaci ludziom za to, by jej strzegli. Złoto nie ma żadnej wartości użytkowej. Ktoś kto patrzyłby na to z Marsa drapałby się po głowie ze zdumienia”.

10 lat później miał ten sam pogląd: „Można wziąć całe złoto świata i byłby to sześcian o krawędzi 20 metrów. Za to mógłbyś kupić całą ziemię rolną w Stanach Zjednoczonych. Plus 10 koncernów Exxon Mobil. Plus jeszcze miałbyś 1000 miliardów dolarów. Albo mógłbyś mieć ten sześcian z metalu. To co wolisz? Co wykreuje większą wartość?”. Buffet lubi też porównywać, jak od lat 60. wielokrotnie bardziej wzrosła wartość jego firmy inwestycyjnej Berkshire Hathaway w porównaniu z ceną złota.

Złoto zyskuje bardziej niż akcje

CC BY-SA by 401(K) 2012 CC BY-NC-SA by Razmataz

Problem w tym, że od 15 lat cena złota rośnie dwa razy szybciej niż kurs akcji Berkshire Hathaway. Popatrzmy na wykresy S&P 500 i złota. W ciągu ostatnich 50 lat cena złota w dolarach wzrosła ponad 40 razy, indeks nowojorski ok. 24 razy. W ciągu ostatnich 30 lat lepiej było inwestować w S&P. Zysk był trzykrotnie wyższy. W ostatnich 10 latach na odwrót – złoto zdrożało czterokrotnie, indeks wzrósł zaledwie o połowę. No i ostatni rok – kiepski dla złota, dobry dla akcji. Tym bardziej, że do wzrostu notowań akcji należy dodać dywidendy.

CC BY by money pictures CC BY-NC-SA by Razmataz

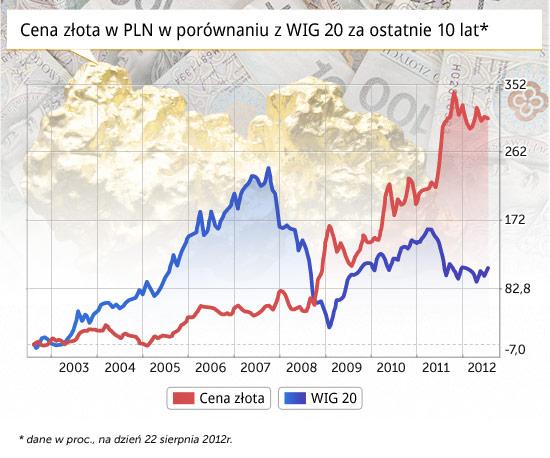

W Polsce natomiast 10, 5 i 3 ostatnie lata były znacznie lepsze dla złota niż akcji. Różnica miedzy Polską a Stanami Zjednoczonymi polega na tym, że także w ostatnim roku – w sumie marnym dla złota na świecie – w Polsce lepiej było trzymać sztabkę (w złotych jej cena wzrosła o kilka procent, podczas gdy WIG 20 minimalnie stracił). Z wszystkich tych porównań wynika, że złoto może być, ale nie musi być obiektem korzystnych inwestycji.

Wydaje się natomiast, że od wielu lat złoto całkiem dobrze chroni przed inflacją. Od czasu odejścia w 1971 roku w USA od parytetu złota, tylko przez kilka lat – pod koniec lat 90. – cena złota po uwzględnieniu inflacji była niższa niż na początku tego okresu. Zwolennicy złota obliczyli, że dziś za uncję złota można kupić co najmniej tyle samo albo nawet więcej chleba czy ubrań niż 2500 i 500 lat temu.

Za czasów króla Babilonu Nebuchadnezarra uncja złota warta była 350 bochenków chleba. Teraz – np. w Austrii – 400 bochenków. Te dwa porównania – złoto jako w miarę bezpieczna długoterminowa inwestycja i złoto jako instrument oszczędnościowy, chroniący przed inflacją, są istotne zwłaszcza teraz, gdy najmądrzejsi ludzie nie wiedzą w jakim kierunku potoczy się gospodarcza historia świata. W wielu krajach stopy procentowe są realnie ujemne i troską inwestorów a także zwykłych ciułaczy staje się już nie zarobienie, lecz ochrona kapitału przed wypłukaniem.

Co przemawia za wzrostem

Analitycy na ogół zajmują się złotem w krótkim horyzoncie. Zapowiadają, że za 3 czy 12 miesięcy cena wzrośnie lub przeciwnie - spadnie. W gruncie rzeczy sami nie wiedzą, co się stanie, stąd ciągłe korekty prognoz i niejednoznaczne rekomendacje . Na tym tle ciekawe są lipcowe raporty banków HSBC i Erste. Ten drugi wytworzył pasjonujący, ponad 90-stronicowy dokument, w którym zawartych jest wiele ciekawych informacji i argumentów na rzecz kupna złota. Od razu powiedzmy, że Erste przewiduje wzrost ceny złota w ciągu najbliższego roku z aktualnych ok. 1600 dolarów za uncję do 2000 dol. A tak zwana cena docelowa dla Erste to 2300 dolarów za uncję. Jak dodają autorzy raportu – to konserwatywna prognoza. HSBC prognozuje natomiast 1900 dolarów za uncję w końcu 2012 roku.

Jakie są najpoważniejsze argumenty, że cena złota będzie rosła?

Po pierwsze, coraz więcej jest głosów o potrzebie powrotu do monetarnego statusu złota, czy wręcz do systemu walut opartych na złocie. Jakie są bowiem cechy pieniądza? Musi być łatwo podzielny na zestandaryzowane jednostki. Łatwy w transporcie i przechowywaniu. Trwały. Musi mieć długą historię akceptowania jako środek płatniczy. Musi być łatwo rozpoznawalny i prosty do zweryfikowania, czy jest prawdziwy. Musi mieć wysoką „gęstość”, czyli wartość w relacji do wagi i objętości. Zasoby powinny być wysokie w stosunku do rocznej ich zmiany. I musi być trudny do podrobienia. Wszystkie te cechy spełnia złoto – konkludują analitycy Erste. Dodajmy – co najmniej dwóch z tych warunków nie spełnia już pieniądz papierowy: przestaje być akceptowany, a jego zasoby błyskawicznie rosną.

Oczywiście z zalet złota jako pieniądza nie wynika, że będzie znowu pieniądzem. Ale takiej przemianie sprzyja otoczenie makroekonomiczne, przede wszystkim realnie ujemne stopy procentowe i gigantyczny przyrost masy pieniądza papierowego (elektronicznego). Noblista Robert Mundell już w 1999 roku zapowiadał: „Mocno wierzę, że złoto stanie się częścią międzynarodowego systemu monetarnego kiedyś w XXI wieku”. Ostatnio stan Utah uznał złoto i srebro jako oficjalne środki płatnicze, a kilkanaście innych stanów rozważa podobne posunięcie. Nasilają się też kampanie społeczne, m.in. w Niemczech, Holandii i Austrii, na rzecz repatriacji złota przechowywanego poza krajem. Z kolei niektóre banki centralne kupują coraz więcej złota obawiając się o przyszłość papierowych walut – euro i dolara. Słowem, coraz więcej ludzi i instytucji zaczyna cenić złoto, choć nie wiadomo jaka będzie jego monetarna przyszłość.

Mundell snując swoje prognozy 13 lat temu w czasie uroczystości odebrania ekonomicznej nagrody Nobla nie wiedział, że nastąpi kryzys finansowy lat 2007-2012, choć był sceptyczny, co do jakości i trwałości euro. Teraz, gdy banki centralne potroiły swoje sumy bilansowe w ciągu kilku lat, utrata zaufania do walut papierowych (elektronicznych) jest tylko kwestią czasu. Analitycy Erste twierdzą – skądinąd dość banalnie – że napędem dla zdrowej gospodarki są oszczędności i inwestycje, a nie dług i konsumpcja. Obecna monetarna ekspansja – piszą – tworzy pozytywne środowisko dla inwestycji w złoto, a reakcja banków centralnych na kryzys kreuje warunki dla kolejnego kryzysu, na którym złoto może tylko zyskać.

Po drugie, w sytuacji gdy stopy procentowe są już nie tylko realnie, ale nawet nominalnie negatywne, np. w krótkoterminowych papierach skarbowych Niemiec czy Szwajcarii, trzeba zredefiniować pojęcie „wolny do ryzyka”. Czy może być wolny od ryzyka instrument, który z definicji przynosi stratę kapitału? Nawet jeśli stopy procentowe wrócą na zieloną stronę nominalnie, realnie jeszcze przez wiele lat pozostaną niskie.

Po trzecie, kryzys zadłużenia prywatnego i publicznego zostanie kiedyś rozwiązany, ale stanie się to albo poprzez inflację, albo finansową represję – powszechne redukcje długu, nacjonalizacje, sztuczne ograniczenia poziomu stóp procentowych czy przymusowe zakupy obligacji. Jak by nie było – złoto za każdym razem wygrywa. Bo jest odporne na inflację i nie jest długiem, który można przymusowo zredukować pozbawiając majątku posiadaczy rządowych obligacji czy akcji banków. Oczywiście pod warunkiem, że rząd nie wprowadzi zakazu posiadania złota i jego przymusowego wykupu po zaniżonej cenie, jak to się stało w USA w 1933 roku. Ale nawet i wówczas można złoto po prostu zakopać w ziemi i poczekać. Jak piszą analitycy HSBC dziś najważniejszym towarem na świecie jest cierpliwość.

Po czwarte, wielu analityków złota pisząc o jego potencjalnej cenie, popełnia fundamentalny błąd koncentrując się na bieżącej podaży i popycie. Owszem, w ciągu roku podaż złota sięga już 4 tysięcy ton – głównie z nowego wydobycia i odzyskanego metalu. Popyt zaś, zwłaszcza w jubilerstwie, ostatnio maleje. Tylko, że to jest roczna podaż i popyt. Tymczasem trzeba widzieć – piszą analitycy Erste – całość złota zgromadzonego przez wieki przez ludzkość – ok. 170 tys. ton – jako rezerwuar podaży.

Mała podaż kreuje cenę

Paradoks? Nie. „Złoto jest cenne nie dlatego, że jest rzadkością, tylko dlatego, że roczna produkcja jest tak mała w porównaniu z jego zasobami” i tym odróżnia się od innych towarów. Dlatego tak łatwo może zaakomodować zmiany w bieżącej produkcji, jej zmniejszenie czy zwiększenie. Towary są konsumowane, złoto jest gromadzone. Z tego samego powodu koszty produkcji nie są tak istotne - są ważne dla notowań akcji kopalni złota, ale nie dla złota samego. Na takim tle wydobycie 2600 ton rocznie oznacza zaledwie 1,5 procentowy przyrost zasobów złota, z grubsza zgodny ze wzrostem liczby ludności. Podaż pieniądza papierowego rośnie znacznie szybciej, obojętne czy wziąć pod uwagę M0, M1 czy M2. Dlatego będzie rósł kurs złota wyrażony w walucie papierowej.

Znany amerykański inwestor Jim Rogers, specjalizujący się w lokowaniu w towarach, w tym w metalach, powiedział niedawno, że nie zna przypadku, by trend wzrostowy trwający już ponad 10 lat mógł się utrzymać. A cena złota rosła właśnie przez 10 lat, do września 2011 roku. Erste przekonuje natomiast, że złoto nie jest zwykłym towarem czy metalem, właśnie dlatego, że jego roczna podaż jest wielokrotnie mniejsza od zasobów. Cytuje też Alana Greenspana, który mówił: „Złoto w przeciwieństwie do innych towarów jest pieniądzem. Najważniejsza dla popytu na złoto nie jest biżuteria. Złoto to nic innego jak sposób ucieczki od systemu waluty papierowej”.

Rogers nie wierzy w złoto, ale inni znani inwestorzy – jak najbardziej. Mocno zainwestowany w złoto jest John Paulson. Jego fundusz inwestycyjny miał z tego powodu kiepskie wyniki w ostatnim roku, ale Paulson konsekwentnie nadal zwiększa zasoby instrumentów opartych na złocie. Podobnie George Soros. Soros sprzedał swoje złoto (ściślej ETF-y, czyli instrumenty oparte na złocie) jesienią 2010 roku i z pewnością na nich zarobił, choć mniej niż mógłby, gdyby jeszcze przetrzymał je przez rok. I właśnie kilka dni temu ujawnił, że w pierwszym półroczu tego roku ponownie zainwestował w złoto przy cenach – mimo korekty notowań od września 2011 roku – wyższych, niż gdy sprzedawał je 2 lata temu.

Inwestycje Sorosa świadczą o tym, że nie postrzega aktualnej ceny złota jako wygórowanej. Również Erste przekonuje na wiele sposobów, że nie ma mowy o bańce cen złota. Raczej po szybkich wzrostach ceny (100 procent w ciągu 2 lat, trzykrotny wzrost w ciągu 4 lat), które zakończyły się we wrześniu 2011 roku na poziomie 1900 dolarów za uncję, mamy do czynienia z korektą i konsolidacją.

Wśród niebanalnych argumentów za wzrostem cen złota Erste wysuwa podejrzenie, że Chiny po cichu akumulują coraz więcej złota na wypadek, gdyby chciały wprowadzić renminbi (juana) jako walutę opartą na złocie. Faktem jest, że od 3 lat Chiny nie opublikowały informacji na temat rezerw złota, a jego eksport z Hongkongu do Chin stale rośnie. I faktem jest też, że szef ekonomistów w centralnym banku Chin rekomenduje dywersyfikację rezerw walutowych oraz zwiększenie udziału w nich złota.

Po aferze Amber Gold w Polsce niewątpliwie zmaleje zainteresowanie papierami inwestycyjnymi opartymi na złocie, zwłaszcza emitowanymi przez firmy i fundusze o nieutrwalonej dobrej reputacji. Natomiast czy wzrośnie zainteresowanie fizycznym złotem, sztabkami i monetami? Trudno powiedzieć. Stawiam złotego Krugerranda przeciwko orzechom, że tak.

Autor Piotr Aleksandrowicz

źródło: http://www.obserwatorfinansowy.pl/forma/analizy/zloto-jeszcze-sie-zaswieci/

źródło: http://www.obserwatorfinansowy.pl/forma/analizy/zloto-jeszcze-sie-zaswieci/

Brak komentarzy:

Prześlij komentarz